2017-2022年中国保险中介市场全景调查与市场年度调研报告

- 报告名称:2017-2022年中国保险中介市场全景调查与市场年度调研报告

- 出版日期:2017-8

- 报告价格:印刷版:8000元 电子版:8000元 印刷版+电子版:8200元

- 订购电话:400-700-9383(免长话费) 010-80993936 传真:010-60343813

- 电子邮箱:[email protected]

- 下载WORD版本下载PDF版本下载订购协议

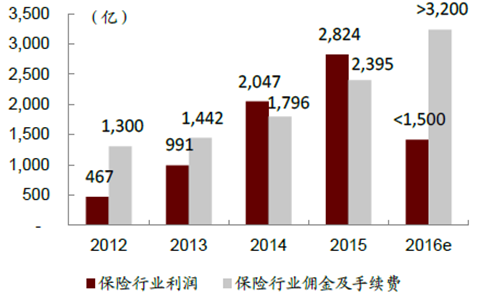

保险行业利润,佣金及手续费2012~2016e

188bet金宝搏网站 发布的《2017-2022年中国保险中介市场全景调查与市场年度调研报告》共十七章。首先介绍了保险中介相关概念及发展环境,接着分析了中国保险中介规模及消费需求,然后对中国保险中介市场运行态势进行了重点分析,最后分析了中国保险中介面临的机遇及发展前景。您若想对中国保险中介有个系统的了解或者想投资该行业,本报告将是您不可或缺的重要工具。

本研究报告数据主要采用国家统计数据,海关总署,问卷调查数据,商务部采集数据等数据库。其中宏观经济数据主要来自国家统计局,部分行业统计数据主要来自国家统计局及市场调研数据,企业数据主要来自于国统计局规模企业统计数据库及证券交易所等,价格数据主要来自于各类市场监测数据库。

报告目录:

第一篇发展环境篇 60

第一节 保险中介市场概述 60

一、保险中介概述 60

(一)保险中介定义 60

(二)保险中介作用 60

(三)保险中介市场 61

二、保险中介分类 62

(一)保险专业中介机构 62

(1)保险代理公司 62

(2)保险经纪公司 62

(3)保险公估公司 63

(二)保险兼业代理机构 64

(三)保险营销员队伍 65

第二节 保险中介市场政策环境 65

一、行业法律法规体系 65

(一)法律及行政法规 65

(二)保监会规章 70

(三)保监会规范性文件 74

(四)其他文件 77

二、2016年保险中介监管工作要点 78

(一)保险营销体制改革方面 78

(二)落实保险中介基本服务标准方面 80

(三)落实保险中介基本服务标准方面 80

(四)保险代理市场清理整顿和防范化解风险方面 81

(五)保险兼业代理专业化方面 83

(六)保险专业中介规模化方面 84

(七)基础性工作方面 85

三、“十三五”期间保险中介市场发展目标 85

(一)市场规模目标 85

(二)市场结构目标 92

(三)保险中介机构数量目标 94

(四)专业保险中介机构注册资本金目标 96

第二章中国保险市场运行现状分析 98

第一节 保险市场发展总体情况 98

一、保险市场主体情况 98

(一)保险机构规模结构 98

(二)保险从业人员规模 98

二、保险公司财务状况 99

(一)总资产状况 99

(二)净资产状况 100

(三)各项费用支出状况 101

(四)利润情况 103

三、保险业务发展总体情况 103

(一)原保险保费收入规模 103

(二)原保险保费收入结构 105

(三)保险赔付支出规模 106

(四)保险赔付支出结构 106

第二节 财产保险市场运行分析 107

一、财产保险整体市场分析 107

(一)财产保险行业资产规模 107

(二)财产保险行业保费规模 108

(三)财产保险企业数量分析 108

(四)财产保险保费区域分布 109

(五)财产保险赔付支出情况 109

(六)产险公司市场集中度情况 110

二、财产保险细分市场分析 116

(一)汽车保险市场运行分析 116

(二)企业财产保险市场分析 117

(三)农业保险市场运行分析 122

(四)货运保险市场运行分析 125

(五)责任保险市场运行分析 127

(六)信用保险市场运行分析 132

第三节 人寿保险市场运行分析 133

一、人寿保险市场运行分析 133

(一)人寿保险行业资产规模 133

(二)人寿保险行业保费规模 134

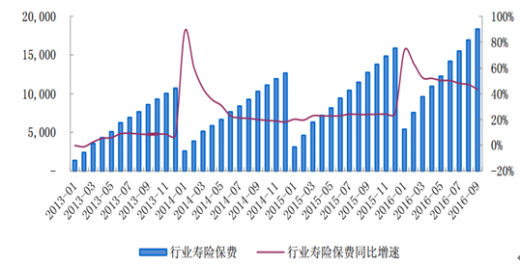

总体来看,2016年保险行业保费增速仍然保持一个较为快速的增长。虽然在投资业绩上行业面临较为巨大的挑战,但得益于前年较高的投资分红和本就偏低的保险覆盖率,2016年行业保费整体增速仍然表现良好。截止2016年9月,前三季度行业寿险保费 收入1.83万亿元,同比增速43.6%,财险保费收入6824.8亿元,同比增长8.97%。

行业寿险保费收入(万元)

(三)人寿保险企业数量分析 135

(四)人寿保险保费区域分布 136

(五)人寿保险赔付支出情况 136

(六)寿险公司市场集中度情况 137

二、人寿保险细分市场分析 137

(一)寿险市场运行分析 137

(二)健康险市场运行分析 139

(三)人身意外伤害险市场运行分析 144

第四节 其他保险市场运行分析 146

一、特殊风险保险市场运行分析 146

二、养老保险市场运行分析 148

第五节 保险市场改革方向前瞻 153

一、产品管理市场化 153

二、资金运用市场化 154

三、国有保险公司市场化 159

四、市场准入退出机制 160

第二篇市场运行篇 162

第三章中国保险中介市场运行总体概览 162

第一节 保险中介市场发展概况 162

一、保险中介市场发展历史 162

二、保险中介市场发展特点 163

三、保险中介市场事件回顾 164

(一)汇丰事件 164

(二)泛鑫事件 166

四、保险中介机构融资情况 167

第二节 保险中介市场运行现状分析 168

一、保险中介渠道总保费收入规模 168

(一)保费收入规模 168

(二)保费收入占比 169

(三)保险中介市场格局 170

二、保险中介渠道产险保费收入规模 170

(一)产险保费收入规模 170

(二)产险保费收入占比 171

(三)各细分险种中介渠道收入情况 171

(1)车险保费收入情况 172

(2)企财险保费收入情况 172

(3)责任险保费收入情况 173

(4)意外险保费收入情况 173

(5)货运险保费收入情况 174

三、保险中介渠道寿险保费收入规模 174

(一)保费收入规模 174

(二)保费收入占比 175

(三)保险中介细分渠道寿险保费收入增速 175

第三节 保险中介市场主要风险点 176

一、系统性风险 176

(一)产险个人营销业务虚挂的风险 176

(二)寿险个人营销发展艰难的风险 177

二、结构性风险 177

(一)销售误导风险 177

(二)虚套手续费风险 178

三、群体性风险 178

第四节 保险中介市场发展政策建议 179

一、从保险公司入手整治虚挂中介套费问题 179

二、改革寿险业务营销员的佣金体制 179

三、坚持推进保险兼业代理的专业化 180

四、强化对银行销售保险人员的监管 180

五、加强对服务集团激励行为的监管 180

第五节 保险中介市场发展方向分析 181

一、市场化 181

二、规范化 181

三、职业化 181

四、国际化 181

第三篇专业中介篇 183

第四章中国保险专业中介市场发展情况 183

第一节 保险专业中介市场基本概述 183

一、机构规模 183

二、注册资本 183

三、资产总额 184

第二节 保险专业中介机构经营情况 184

一、保费收入规模 185

(一)总保费收入规模 185

(二)寿险保费收入规模 185

(三)财产险保费收入规模 186

二、业务收入规模 186

(一)总体业务收入规模 186

(二)寿险业务收入规模 187

(三)财产险业务收入规模 187

三、保险专业中介市场地位分析 187

第三节 保险专业中介机构创新发展模式 188

一、集团化发展模式 188

二、专业化发展模式 188

三、市场化发展模式 189

四、国际化发展模式 190

第四节 保险专业中介市场发展问题及策略建议 190

一、保险专业中介主要问题分析 190

二、保险专业中介发展策略建议 192

第五章中国保险专业代理市场运行分析 194

第一节 保险专业代理市场业务进展分析 194

一、保险专业代理机构规模 194

二、保险专业代理机构经营情况 194

(一)机构保费收入规模及结构 194

(1)保费总体收入规模 194

(2)寿险保费收入规模 195

(3)财产险保费收入规模 195

(4)机构保费收入结构 196

(三)机构业务收入规模及结构 197

(1)总体业务收入规模 197

(2)寿险业务收入规模 198

(3)财产险业务收入规模 198

(4)机构业务收入结构 198

三、保险专业代理市场集中度分析 199

第二节 保险专业代理行业经济指标及经营能力分析 199

一、资产负债总额 199

二、收入支出总额 200

三、行业利润总额 200

第三节 保险专业代理机构核心竞争力与竞争战略 201

一、保险专业代理机构核心竞争力 201

(一)核心竞争力的内涵与特征 201

(二)核心竞争力的构成要素 202

(三)核心竞争力的塑造策略 204

二、保险专业代理机构竞争战略 207

(一)拓宽企业业务渠道 207

(二)建立长远发展战略 207

(三)全面服务经营理念 208

第四节 保险专业代理市场存在问题及扩张策略 208

一、保险专业代理市场存在问题分析 208

(一)缺乏专业人才 208

(二)定位不够明确 209

(三)缺乏制度建设 209

(四)营销员门槛低 209

(五)盈利能力较差 210

二、保险专业代理机构发展机遇及扩张原则建议 210

(一)保险专业代理机构发展机遇 210

(二)保险专业代理机构扩张原则建议 211

(1)符合监管部门的要求 211

(2)稳扎稳打开设新机构 211

(3)保证营销队伍的稳定 211

(4)加快人才梯队的培养 211

第六章中国保险经纪市场运行分析 212

第一节 保险经纪市场运行现状分析 212

一、保险经纪机构规模 212

二、保险经纪机构经营情况 212

(一)机构保费收入规模及结构 212

(1)保费总体收入规模 212

(2)寿险保费收入规模 213

(3)财产险保费收入规模 213

(4)机构保费收入结构 214

(二)机构业务收入规模及结构 214

(1)总体业务收入规模 215

(2)寿险业务收入规模 215

(3)财产险业务收入规模 215

(4)机构业务收入结构 216

三、保险经纪市场集中度分析 216

第二节 保险经纪行业经济指标及经营能力分析 217

一、资产负债总额 217

二、收入支出总额 217

三、行业利润总额 218

第三节 保险经纪市场拓展营销及竞争策略 218

一、保险经纪公司的目标市场拓展策略 218

(一)存量与增量市场拓展 219

(二)传统与新兴市场拓展 219

(三)风险咨询与高端客户市场拓展 219

(四)非寿险与寿险业务市场拓展 219

(五)直接业务和再保业务拓展 220

二、保险经纪市场营销渠道的构建 220

(一)创建公司市场开发信息系统 220

(二)延伸公司市场的机构渠道 220

(三)拓展公司市场的系统渠道 221

三、保险经纪公司有效的竞争策略组合 221

(一)保险经纪产品销售定位策略 221

(二)保险经纪市场价格定位策略 222

(三)保险经纪公司促销组合策略 222

第四节 保险经纪行业存在问题及对策建议 223

一、保险经纪行业存在问题分析 223

(一)人才短板的制约 223

(二)竞争行为不规范 223

(三)未形成战略合作 224

(四)违规操作较严重 224

(五)制度建设的滞后 224

(六)盈利与诚信的矛盾 225

二、保险经纪行业发展对策建议 225

(一)积极营造良好的外部环境 225

(二)构建保险经纪人监管体制 226

(三)健全保险经纪的佣金制度 226

(四)保险经纪公司应苦练内功 226

(五)建立必要的诚信惩罚机制 227

第七章中国保险公估市场运行分析 228

第一节 保险公估市场运行现状分析 228

一、保险公估机构规模 228

二、保险公估机构经营情况 228

(一)机构估损金额规模 228

(二)机构业务收入规模 229

(1)总体业务收入规模 229

(2)寿险业务收入规模 229

(3)财产险业务收入规模 230

三、保险公估市场集中度分析 230

第二节 保险公估行业经济指标及经营能力分析 232

一、资产负债总额 232

二、收入支出总额 232

三、行业利润总额 233

第三节 保险公估细分市场分析 233

一、保险公估细分市场分析 233

(一)汽车险的保险公估市场 234

(二)机器损坏险保险公估市场 236

(三)工程保险的保险公估市场 236

(四)责任保险的保险公估市场 240

(五)船舶保险的保险公估市场 244

(六)货物运输保险的公估市场 245

二、保险公估人业务分类 246

(一)按业务活动顺序分类 246

(二)按业务性质分类 247

(三)按业务范围分类 247

(四)按委托方不同分类 248

(五)从委托关系分类 249

第四节 保险公估市场存在问题及应对策略 249

一、保险公估市场存在问题分析 249

(一)收入来源单一 249

(二)有效供给不足 250

(三)人才普遍不足 250

(四)人员流动频繁 250

(五)综合素质不高 251

二、保险公估市场发展应对策略 251

(一)集团化助推公估行业突围 251

(二)统筹规划公估人才建设 252

(三)构建科学留人用人机制 252

(四)大力组织开展教育培训 253

第四篇兼业代理篇 254

第八章中国保险兼业代理市场发展情况 254

第一节 保险兼业代理市场运行现状分析 254

一、保险兼业代理机构概述 254

(一)兼业代理机构概述 254

(二)兼业代理机构分类 254

(三)兼业代理机构规模 254

二、保险兼业代理市场运行现状 255

(一)代理保费收入规模 255

(二)代理产险保费收入规模 256

(三)代理寿险保费收入规模 256

三、保险兼业代理市场格局分析 257

(一)兼业代理渠道产险保费收入格局 257

(二)兼业代理渠道寿险保费收入格局 258

第二节 金融机构保险兼业代理市场剖析 259

一、金融机构兼业代理概述 259

二、银行邮政保险代理渠道新规 259

三、金融机构兼业代理市场剖析 262

(一)银行兼业代理机构规模 262

(二)邮政兼业代理机构规模 263

(三)银保渠道市场困境分析 263

(四)银保渠道产品结构现状 265

(五)银保渠道产品转型趋势 271

第三节 行业保险兼业代理市场剖析 274

一、行业保险兼业代理概述 274

二、行业保险兼业代理渠道政策 274

三、汽车行业保险兼业代理市场剖析 276

(一)汽车保险兼业代理机构规模 276

(二)汽车企业兼业代理业务规模 276

第九章中国保险兼业代理市场专业化改革 279

第一节 兼业代理专业化改革必要性及配套政策 279

一、兼业代理专业化改革必要性 279

二、兼业代理专业化改革配套政策 279

(一)《关于支持汽车企业代理保险业务专业化经营有关事项的通知》 279

(二)《关于进一步明确保险专业中介机构市场准入有关问题的通知》 281

(三)《暂停部分保险兼业代理机构市场准入许可》 282

(三)《保险经纪机构监管规定》 282

第二节 汽车保险兼业代理专业化改革 301

一、专业化改革的益处 301

(一)有利于维护消费者利益 301

(二)有利于规范车商销售行为 301

(三)有利于提升保险公司服务品质 302

二、专业化改革的路径 302

三、专业化代理的服务 303

四、专业化改革的成效 304

第三节 邮政企业兼业代理专业化改革 307

一、邮政企业兼业代理专业化改革作用 307

(一)有利于理顺运营机制 307

(二)有利于培养专业人才队伍 308

(三)有利于推动合规经营和风险管理 308

(四)有利于推进代理保险业务可持续发展 308

二、山东邮政代理保险专业化转型案例剖析 308

(一)机构设置 308

(二)管理及考核 309

(三)营销队伍建设 309

(1)团队经理 309

(2)理财经理 310

(3)管理方式 310

(四)业务培训 310

第四节 银行保险兼业代理专业化改革 311

第五篇营销员渠道篇 314

第十章中国保险营销员渠道发展现状分析 314

第一节 保险营销员渠道规模分析 314

一、保险营销队伍规模 314

二、保费总体收入规模 314

三、产险保费收入规模 315

四、寿险保费收入规模 315

第二节 寿险公司营销员渠道发展状况 315

一、寿险公司营销员代理产品 316

(一)分红险 316

(二)普通险 316

(三)健康险 317

(四)意外险 317

二、寿险公司营销员人均保费 318

第三节 产险公司营销员渠道分险种签单保费 318

一、机车险 318

二、企财险 319

三、责任险 319

四、意外险 320

五、健康险 320

六、货运险 320

七、农业险 321

八、其他险种 321

第四节 保险公司营销员渠道发展状况 323

一、保险公司营销员规模排名 323

二、保险公司营销员渠道发展现状 324

(一)中国人寿营销员渠道发展现状 325

(二)新华人寿营销员渠道发展现状 326

(三)天安财险营销员渠道发展现状 327

(四)中宏人寿营销员渠道发展现状 330

第十一章中国保险营销员管理体制改革思路 332

第一节 保险营销员管理体制概述 332

一、体制内涵 332

二、体制特点 332

第二节 保险营销员管理体制现状 333

一、队伍规模 333

二、产能状况 333

三、用工体制 334

四、法律关系 334

五、流动限制 335

六、薪酬体制 335

七、激励体制 335

八、培训体制 336

九、诚信管理 336

第三节 保险营销员管理体制存在问题 336

一、行业准入门槛低 336

二、法律地位模糊 337

三、激励机制不健全 337

四、社会认可度偏低 338

五、培训体制不完善 338

第四节 保险营销员管理体制改革思路 339

一、转轨用工体制 339

二、改革行业准入模式 340

三、健全激励机制 340

四、改革培训体制 341

五、建立风险管控体系 341

六、完善资格认证体系 342

七、规范行业流动模式 342

八、创建诚信体系 342

九、开创等级评估制度 343

十、建立风险防范制度 343

第六篇企业运营篇 345

第十二章中国保险代理企业运营状况探析 345

第一节 华康保险代理有限公司 345

一、企业基本情况 345

二、企业代理业务 346

三、企业经营业绩 346

(一)企业资产负债情况 346

(二)企业营业收入规模 350

(三)企业经营利润规模 351

四、企业服务网络 352

五、企业最新动态 352

第二节 大童保险销售服务有限公司 353

一、企业基本情况 353

二、企业代理业务 354

三、企业经营业绩 355

(一)企业资产负债情况 355

(二)企业营业收入规模 358

(三)企业经营利润规模 359

四、企业服务网络 360

五、企业最新动态 360

第三节 河北盛安汽车保险销售有限公司 360

一、企业基本情况 361

二、企业经营业绩 361

(一)企业资产负债情况 361

(二)企业营业收入规模 365

(三)企业经营利润规模 366

第四节 河北美联保险代理有限责任公司 367

一、企业基本情况 367

二、企业代理业务 367

三、企业经营业绩 368

(一)企业资产负债情况 368

(二)企业营业收入规模 371

(三)企业经营利润规模 372

四、企业服务网络 373

第六节 河北圣源祥保险代理有限责任公司 373

一、企业基本情况 373

二、企业代理业务 373

三、企业经营业绩 374

(一)企业资产负债情况 374

(二)企业营业收入规模 378

(三)企业经营利润规模 379

四、企业服务网络 380

五、企业最新动态 380

第七节 大连网金保险销售服务有限公司 380

一、企业基本情况 380

二、企业代理业务 381

三、企业经营业绩 381

(一)企业资产负债情况 381

(二)企业营业收入规模 385

(三)企业经营利润规模 386

四、企业服务网络 387

五、企业最新动态 387

第五节 吉林宏大保险销售服务有限公司 387

一、企业基本情况 388

二、企业代理业务 388

三、企业经营业绩 389

(一)企业资产负债情况 389

(二)企业营业收入规模 392

(三)企业经营利润规模 393

四、企业服务网络 394

五、企业最新动态 395

第八节 吉林省博亿达保险代理有限公司 395

一、企业基本情况 395

二、企业代理业务 395

三、企业经营业绩 395

(一)企业资产负债情况 395

(二)企业营业收入规模 399

(三)企业经营利润规模 400

四、企业服务网络 401

五、企业最新动态 401

第九节 云南年安保险销售服务有限公司 402

一、企业基本情况 402

二、企业代理业务 402

三、企业经营业绩 402

(一)企业资产负债情况 402

(二)企业营业收入规模 406

(三)企业经营利润规模 407

四、企业服务网络 408

五、企业最新动态 408

第十节 江苏华邦保险销售有限公司 408

一、企业基本情况 409

二、企业代理业务 409

三、企业经营业绩 409

(一)企业资产负债情况 409

(二)企业营业收入规模 413

(三)企业经营利润规模 414

四、企业服务网络 415

五、企业最新动态 415

第十三章中国保险经纪企业运营状况探析 417

第一节 英大长安保险经纪有限公司 417

一、企业基本情况 417

二、企业经纪业务 417

三、企业经营业绩 419

(一)企业资产负债情况 420

(二)企业营业收入规模 423

(三)企业经营利润规模 424

四、企业服务网络 425

五、企业最新动态 425

第二节 北京联合保险经纪有限公司 426

一、企业基本情况 426

二、企业经纪业务 426

三、企业经营业绩 426

(一)企业资产负债情况 426

(二)企业营业收入规模 430

(三)企业经营利润规模 431

四、企业服务网络 432

五、企业最新动态 432

第三节 江泰保险经纪股份有限公司 433

一、企业基本情况 433

二、企业经纪业务 433

三、企业经营业绩 434

(一)企业资产负债情况 434

(二)企业营业收入规模 437

(三)企业经营利润规模 438

四、企业服务网络 439

五、企业最新动态 439

第四节 中电投保险经纪有限公司 440

一、企业基本情况 440

二、企业经纪业务 440

三、企业经营业绩 440

(一)企业资产负债情况 441

(二)企业营业收入规模 444

(三)企业经营利润规模 445

第五节 华信保险经纪有限公司 446

一、企业基本情况 446

二、企业经纪业务 446

三、企业经营业绩 447

(一)企业资产负债情况 447

(二)企业营业收入规模 450

(三)企业经营利润规模 451

四、企业服务网络 452

五、企业最新动态 452

第六节 国电保险经纪(北京)有限公司 453

一、企业基本情况 453

二、企业经纪业务 453

三、企业经营业绩 453

(一)企业资产负债情况 453

(二)企业营业收入规模 457

(三)企业经营利润规模 458

四、企业服务网络 459

五、企业最新动态 459

第七节 标准(北京)保险经纪有限公司 459

一、企业基本情况 459

二、企业经纪业务 460

三、企业经营业绩 460

(一)企业资产负债情况 460

(二)企业营业收入规模 464

(三)企业经营利润规模 465

四、企业服务网络 466

五、企业最新动态 466

第八节 昆仑保险经纪股份有限公司 467

一、企业基本情况 467

二、企业经纪业务 467

三、企业经营业绩 468

(一)企业资产负债情况 468

(二)企业营业收入规模 472

(三)企业经营利润规模 473

四、企业服务网络 474

五、企业最新动态 474

第九节 中怡保险经纪有限责任公司 474

一、企业基本情况 475

二、企业经纪业务 475

三、企业经营业绩 475

(一)企业资产负债情况 475

(二)企业营业收入规模 479

(三)企业经营利润规模 480

四、企业服务网络 481

五、企业最新动态 481

第十节 安澜保险经纪有限公司 482

一、企业基本情况 482

二、企业经纪业务 482

三、企业经营业绩 482

(一)企业资产负债情况 482

(二)企业营业收入规模 486

(三)企业经营利润规模 487

四、企业服务网络 488

五、企业最新动态 488

第十四章中国保险公估企业运营状况探析 490

第一节 民太安保险公估集团股份有限公司 490

一、企业基本情况 490

二、企业经营范围 490

三、企业主要客户 490

四、企业人力资源 491

五、企业服务网络 491

六、企业战略规划 491

第二节 泛华保险销售服务集团 491

一、企业基本情况 491

二、企业业务板块 492

三、企业公估业务 492

四、企业经营情况 492

(一)资产总额 492

(二)收入规模 496

(三)利润规模 497

五、企业主要客户 498

六、企业人力资源 498

七、企业服务网络 498

八、企业合作伙伴 499

九、企业发展战略 499

第三节 北京华泰保险公估有限公司 500

一、企业基本情况 500

二、企业公估业务 500

三、企业经营业绩 500

(一)企业资产负债情况 500

(二)企业营业收入规模 504

(三)企业经营利润规模 505

四、企业服务网络 506

第四节 广州市汇中保险公估有限公司 506

一、企业基本情况 506

二、企业公估业务 507

三、企业经营业绩 507

(一)企业资产负债情况 507

(二)企业营业收入规模 511

(三)企业经营利润规模 512

四、企业服务网络 513

第五节 广州天信保险公估有限公司 513

一、企业基本情况 513

二、企业公估业务 514

三、企业经营业绩 514

(一)企业资产负债情况 514

(二)企业营业收入规模 518

(三)企业经营利润规模 519

四、企业服务网络 520

第六节 广东衡量行保险公估有限公司 520

一、企业基本情况 520

二、企业公估业务 521

三、企业经营业绩 521

(一)企业资产负债情况 521

(二)企业营业收入规模 525

(三)企业经营利润规模 526

四、企业服务网络 527

第七节 山东远东保险公估有限公司 527

一、企业基本情况 527

二、企业公估业务 528

三、企业经营业绩 528

(一)企业资产负债情况 528

(二)企业营业收入规模 532

(三)企业经营利润规模 533

四、企业服务网络 534

第八节 安徽中衡保险公估有限公司 534

一、企业基本情况 534

二、企业公估业务 535

三、企业经营业绩 536

(一)企业资产负债情况 536

(二)企业营业收入规模 539

(三)企业经营利润规模 540

四、企业服务网络 541

第九节 上海锦正保险公估有限公司 541

一、企业基本情况 541

二、企业公估业务 542

三、企业经营业绩 543

(一)企业资产负债情况 543

(二)企业营业收入规模 547

(三)企业经营利润规模 548

四、企业服务网络 549

第十节 嘉福(北京)保险公估有限公司 549

一、企业基本情况 550

二、企业公估业务 550

三、企业经营业绩 550

(一)企业资产负债情况 550

(二)企业营业收入规模 554

(三)企业经营利润规模 555

四、企业服务网络 556

第七篇区域市场篇 557

第十五章中国区域保险中介市场透析及前景展望 557

第一节 北京市保险中介市场透析及前景展望 557

一、保险中介行业发展环境 557

(一)保险行业运行状况分析 557

(二)保险中介发展配套政策 559

二、保险中介机构运行态势 559

三、北京市保险中介市场前景展望 560

第二节 上海市保险中介市场透析及前景展望 562

一、保险中介行业发展环境 562

(一)保险行业运行状况分析 562

(二)保险中介发展配套政策 564

二、保险专业中介机构运行态势 565

(一)专业中介法人机构规模 565

(二)保险代理机构保费收入规模 565

(三)保险经纪机构保费收入规模 566

(四)保险公估机构业务收入规模 566

三、保险兼业代理机构运行态势 566

(一)兼业代理机构规模 566

(二)兼业代理机构保费收入规模 567

四、保险营销员渠道运行态势 568

第三节 深圳市保险中介市场透析及前景展望 569

第四节 江苏省保险中介市场透析及前景展望 569

一、保险中介行业发展环境 570

(一)保险行业运行状况分析 570

(二)保险中介发展配套政策 570

二、保险中介机构运行态势 572

三、江苏省保险中介市场前景展望 573

第五节 广东省保险中介市场透析及前景展望 574

一、保险中介行业发展环境 574

(一)保险行业运行状况分析 574

(二)保险中介发展配套政策 578

二、保险专业中介机构运行态势 580

(一)专业中介法人机构规模 580

(二)保险代理机构保费收入规模 581

(三)保险经纪机构保费收入规模 582

(四)保险公估机构业务收入规模 582

三、保险兼业代理机构运行态势 582

四、保险营销员渠道运行态势 583

五、区域主要保险中介机构 583

(一)代理机构 583

(二)经纪机构 583

(三)公估机构 583

六、广东省保险中介市场前景展望 584

第六节 山东省保险中介市场透析及前景展望 588

第七节 浙江省保险中介市场透析及前景展望 589

第八节 河南省保险中介市场透析及前景展望 590

一、保险中介行业发展环境 590

(一)保险行业运行状况分析 590

(二)保险中介发展配套政策 592

二、保险专业中介机构运行态势 594

三、区域主要保险中介机构 597

四、河南省保险中介市场前景展望 599

第九节 四川省保险中介市场透析及前景展望 601

第十节 河北省保险中介市场透析及前景展望 602

一、保险中介行业发展环境 602

二、保险中介发展运行态势 603

第八篇趋势前景篇 605

第十六章中国保险销售电商化趋势研究 605

第一节 初识保险电子商务 605

一、保险电子商务定义 605

(一)狭义保险电子商务 605

(二)广义保险电子商务 605

二、保险电子商务发展历程 605

(一)萌芽阶段 605

(二)起步阶段 606

(三)积累阶段 606

(四)爆发阶段 606

三、保险电子商务模式 607

(一)B2B模式 607

(二)B2C模式 607

(三)B2M模式 607

(四)多业务模式 607

四、保险电子商务的优势 608

(一)提高经营效率 608

(二)提高服务水平 608

(三)利于稳健经营 609

第二节 保险电子商务市场现状 609

一、保险电子商务发展政策环境 609

二、保险电子商务保费收入规模 610

三、保险电子商务用户情况调查 611

(一)用户年龄分布 611

(二)用户性别分布 611

(三)用户地域分布 612

四、保险电子商务市场竞争格局 613

五、保险电子商务运营模式之辩 614

(一)自建平台 614

(二)第三方平台 615

六、保险电子商务保险产品种类 616

七、保险电子商务发展所处阶段 616

八、保险公司电子商务市场拓展动态 617

(一)平安保险 617

(二)新华保险 617

(三)人寿保险 617

(四)华泰保险 618

九、互联网保险公司案例分析——众安在线 620

(一)基本介绍 620

(二)股东结构 620

(三)运营模式 621

(四)产品范围 621

(五)平台优势 621

第三节 保险电子商务SWOT分析 622

一、优势(Strength) 622

二、劣势(Weakness) 623

三、机会(Opportunity) 624

四、威胁(Threat) 625

第四节 保险中介机构互联网业务开展现状分析 625

一、保险中介机构互联网保险业务备案情况 625

(一)保险代理 625

(二)经纪公司 626

二、在线保险中介平台运营现状分析 626

(一)合作保险公司数量 626

(二)在销产品数量 627

(三)日均访问量 628

三、保险代理公司电商平台案例分析 629

(一)新一站保险网 629

(1)基本介绍 629

(2)运营模式 631

(3)产品范围 631

(4)平台优势 632

(二)泛华保网 632

(1)基本介绍 632

(2)运营模式 632

(3)产品范围 633

(4)平台优势 633

(三)开心保网 634

(1)基本介绍 634

(2)运营模式 635

(3)产品范围 635

(4)平台优势 635

四、保险经纪公司电商平台案例分析 636

(一)中民保险网 636

(1)基本介绍 636

(2)运营模式 636

(3)产品范围 637

(4)平台优势 637

(二)慧择网 638

(1)基本介绍 638

(2)运营模式 638

(3)产品范围 638

(4)平台优势 638

(三)长安e家 639

(1)基本介绍 639

(2)运营模式 639

(3)产品范围 640

(4)平台优势 640

(四)大童网 640

(1)基本介绍 640

(2)运营模式 641

(3)产品范围 642

(4)平台优势 642

五、保险营销员电商平台案例分析——放心保 643

(一)基本介绍 643

(二)运营模式 643

(三)产品范围 644

(四)平台优势 645

第十七章中国保险中介市场发展前景及规模预测 646(ZY WZY)

第一节 未来10-20年是保险业发展的黄金时期 646

一、保险业发展驱动因素分析 646

(一)从宏观经济面看 646

(二)从行业基本面看 650

(三)从发展潜质来看 653

二、保险业发展历史机遇分析 654

(一)城镇化带来市场空间 654

(二)市场化带来政策红利 655

(三)老龄化带来市场需求 656

(四)保险意识的逐渐提升 660

第二节 保险中介市场发展改革创新方向 661

一、保险中介市场发展制约因素 661

(一)传统保险营销员模式矛盾突显 661

(二)保险代理市场良莠不齐层次低 662

(三)保险公司与中介业务关系问题 663

二、推进营销体制改革 663

三、推动兼业代理专业化改革 664

(一)推动汽车兼业代理专业化改革 664

(二)加快邮政代理保险专业化改革 664

(三)探索银行代理保险专业化改革 668

四、推动保险代理企业规模化 668

(一)清理整顿保险代理市场 668

(二)提高中介公司准入门槛 669

(三)支持设立保险中介集团 670

五、深入开展中介业务检查 671

六、保险中介市场创新发展目标 671

(一)专业化 671

(二)规模化 672

(三)信息化 672

(四)综合化 672

第三节 2017-2022年保险中介市场规模预测 673

一、2017-2022年保险中介市场保费收入规模预测 673

二、2017-2022年保险中介细分市场保费收入规模预测 673

(一)2017-2022年保险专业中介市场保费收入规模预测 673

(二)2017-2022年保险兼业代理市场保费收入规模预测 674

(三)2017-2022年保险营销员渠道保费收入规模预测 674

三、2017-2022年保险专业中介机构营业收入规模预测 675

(一)2017-2022年保险专业代理机构营业收入规模预测 675

(二)2017-2022年保险经纪机构营业收入规模预测 675

(三)2017-2022年保险公估机构营业收入规模预测 676

部分图表目录:

图表 1 2011-2015年保险中介行业主要法律法规汇总 65

图表 2 中国保监会废止规范性文件目录(2016年) 74

图表 3 基于趋势外推法的保费收入预测【图】(2011——2015)(单位:人民币 亿元) 85

图表 4 基于指数法的保费收入预测【图】(2011——2015)(单位:人民币 亿元) 86

图表 5 十三五期间(2011年至2015年)保费收入增长预测 86

图表 6 基于趋势外推法的保险中介保费收入预测【图】(2011——2015)(单位:人民币 亿元) 87

图表 7 基于指数法的保险中介保费收入预测【图】(2011——2015)(单位:人民币 亿元) 88

图表 8 基于趋势外推法的专业保险中介保费收入预测【图】(2011——2015)(单位:人民币 亿元) 88

图表 9 基于指数法的专业保险中介保费收入预测【图】(2011——2015)(单位:人民币 亿元) 89

图表 10 基于趋势外推法的保险中介业务收入预测【图】(2011——2015)(单位:人民币 亿元) 90

图表 11 基于指数法的保险中介业务收入预测【图】(2011——2015)(单位:人民币 亿元) 90

图表 12 基于趋势外推法的专业保险中介业务收入预测【图】(2011——2015)(单位:人民币 亿元) 91

图表 13 基于指数法的专业保险中介业务收入预测【图】(2011——2015)(单位:人民币 亿元) 92

图表 14 2015年中国保险中介行业市场结构变化 92

图表 15 细分专业中介行业的市场集中度 93

图表 16 平均每个公司贡献的保费收入现状与预期 94

图表 17 基于趋势外推法的保险中介机构(代理、经纪、公估公司)数量预测【图】(2011——2015)(单位:家) 94

图表 18 基于指数法的保险中介机构(代理、经纪、公估公司)数量预测【图】(2011——2015)(单位:家) 95

图表 19 基于趋势外推法的保险中介机构(代理、经纪、公估公司)注册资本金预测【图】(2011——2015)(单位:人民币 亿元) 96

图表 20 基于指数法的保险中介机构(代理、经纪、公估公司)注册资本金预测【图】(2011——2015)(单位:人民币 亿元) 97

图表 21 历年来个险营销员渠道保费和人力规模扩张情况 98

图表 22 2015年保险业经营情况表 99

图表 23 2016年1-10月保险业经营情况表 100

图表 24 2015年保险业经营情况表 100

图表 25 2016年1-10月保险业经营情况表 101

图表 26 2015年保险业经营情况表 102

图表 27 2016年1-10月保险业经营情况表 102

图表 28 2016年中国保险行业投资收益率预测分析 103

图表 29 2016年上半年保险业利润增长分析 103

图表 30 2015年我国原保险保费收入结构表 105

更多图表见正文.......

相关报告

- 2014-2020年中国保险中介市场前景研究与投资前景评估报告2014-10-10

- 2015-2020年中国保险中介市场前景研究与投资战略分析报告2014-10-31

- 2015-2020年中国保险中介行业发展前景分析及投资策略咨询报告2015-05-07

- 2015-2020年中国保险中介行业前景研究与投资前景预测报告2015-07-14

- 2015-2020年中国保险中介市场全景调查与发展前景报告2015-09-17

- 十三五期间中国保险中介市场深度调查与投资策略报告2016-08-09

- 2016-2022年中国保险中介市场深度调查与市场需求预测报告2016-08-09

- 2016-2022年中国保险中介市场全景评估及战略咨询报告2016-09-01

- 2018-2024年中国保险中介行业分析与发展前景评估报告2018-02-24

购买流程

1.确认需求:您可以通过“站内搜索”或客服人员的协助,确定您需要的报告;

2.签定协议:确认订购细节,签定订购协议;(下载协议)

3.款项支付:您可通过银行转帐、支票等形式办理汇款;

4.发货:收到汇款或凭证后,2至3个工作日内Email报告电子版;款项到帐后,快递报告纸质版及发票。

2.签定协议:确认订购细节,签定订购协议;(下载协议)

3.款项支付:您可通过银行转帐、支票等形式办理汇款;

4.发货:收到汇款或凭证后,2至3个工作日内Email报告电子版;款项到帐后,快递报告纸质版及发票。

最新报告

- 2018-2024年中国保险O2O行业市场分析与投资前景研究报告

- 2018-2024年中国体育保险产业深度调研与投资战略咨询报告

- 2018-2024年中国养老保险行业分析与投资前景评估报告

- 2018-2024年中国财产保险产业深度调研与投资方向研究报告

- 2018-2024年中国商业医疗保险行业分析与投资前景预测报告

- 2018-2024年中国互联网保险产业深度调研与竞争战略研究报告

- 2018-2024年中国再保险产业深度调研与投资规模分析报告

- 2018-2024年中国健康保险市场深度评估与未来发展趋势报告

- 2018-2024年中国保理行业市场监测与发展战略研究报告

- 2018-2024年中国分红寿险行业分析与投资趋势预测报告

- 2018-2024年中国商业养老保险行业市场分析与投资方向研究报告

- 2018-2024年中国保险中介行业分析与发展前景评估报告

热点报告

- 2011-2015年中国汽车保险市场深度评估与发展趋势研究报告

- 2012-2016年中国车险市场深度调查与未来发展趋势报告

- 2012-2016年中国农村社会养老保险市场分析与发展趋势报告

- 2012-2016年中国证券市场评估及发展前景预测报告

- 2012-2016年中国保险柜市场供需预测及未来发展趋势报告

- 2012-2016年中国保险市场全景调查与未来发展趋势报告

- 中国再保险市场运营态势与发展前景研究报告(2011-2015年)

- 2011-2015年中国保险业信息化市场评估与发展趋势研究报告

- 2013-2017年中国意外险市场分析预测与发展前景报告

- 专家版-中国商业健康保险产业调查与发展趋势报告2014-2019年

- 2011-2015年中国保险中介行业深度调研与投资战略咨询报告

- 中国商业医疗保险市场运营态势与发展前景预测报告(2011-2015年)